Verfahrenspflichten der Steuerpflichtigen

Verfahrenspflichten der Steuerpflichtigen

Die Steuerpflichtigen müssen alles tun, um eine vollständige und richtige Einschätzung zu ermöglichen. Sie haben den Steuerbehörden wahrheitsgetreu Auskunft zu erteilen und die nötigen Unterlagen (Belege, Geschäftsbücher, Urkunden usw.) vorzulegen (§ 133, 135 i.V.m. 206 StG).

- Folgen der Nichteinreichung der Steuererklärung

Steuerpflichtige, die trotz Mahnung ihre Verfahrenspflichten nicht erfüllen, werden nach pflichtgemässem Ermessen eingeschätzt (§ 139 StG). Eine Einschätzung nach pflichtgemässem Ermessen kann nur wegen offensichtlicher Unrichtigkeit angefochten werden (§ 140 StG).

- Straffolgen bei Widerhandlungen

Wer einer Pflicht, die ihm nach den Bestimmungen dieses Gesetzes oder nach einer aufgrund dieses Gesetzes getroffenen Anordnung obliegt, trotz Mahnung vorsätzlich oder fahrlässig nicht nachkommt, wird mit Busse bestraft (§ 234 StG). Steuerpflichtige, die wegen unterbliebener oder unrichtiger Angaben nicht oder zu niedrig eingeschätzt worden sind, haben ausser der Nachsteuer eine Busse bis zum dreifachen Betrag der hinterzogenen Steuer, in Fällen von Steuerbetrug überdies gerichtliche Bestrafung zu gewärtigen (§ 160, 234ff, 261 StG).

Gesetzliches Pfandrecht

Für Grundsteuern steht den Gemeinden an den bezüglichen Grundstücken ein gesetzliches Pfandrecht zu (§ 208 StG).

- Verfalltag für die Grundstückgewinnsteuer

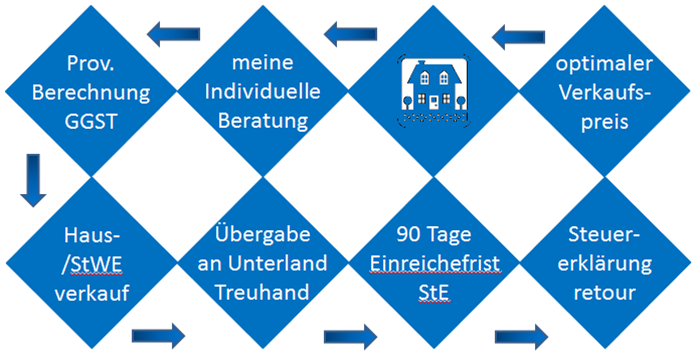

Die Grundstückgewinnsteuer verfällt am 90. Tag nach der zivilrechtlichen oder wirtschaftlichen Handänderung. Ab dem 91. Tag werden Zinsen erhoben (§ 71 VO StG).

Beilagen zur Steuererklärung (es sind folgende Unterlagen einzureichen):

- Verkaufsvertrag, Belege Mäklerprovision und Handänderungskosten

- Belege wertvermehrende Aufwendungen der letzten 20 Jahre